编者按:本文转载自:《揭投資市場神秘面紗:什麼是量化交易?》,原作者介绍通俗易懂并含有自己的想法和经验总结,不失一读。

相信投资者经常会听到「量化交易(Quant trading)」这个字,到底「量化交易」是何方神圣,与传统交易又有甚么分别呢?这次专栏与大家探讨一下。

必须做完整回溯测试才算量化交易

传统交易中,投资者会看公司基本面,例如年报、行业优势、管理层背景等等;而技术分析投资者会看图表、看阴阳烛,从而去作出投资决策。即使进阶投资者可能会细看数字,例如基本面的PE、PE、股息率;又或者技术面的MACD、RSI,但事实上,若没有作一个完整的回溯测试(Backtest),其实算不上量化交易。

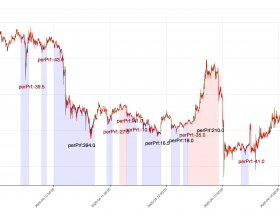

由于投资者们都会有自己一套的策略,例如买入PE低的股票、买入RSI显示超卖的股票,但问题是,PE何谓低,RSI跌到哪水平股价才会反弹等等问题,投资者未必会清楚。量化交易的核心思想就是从数字上精确地找出投资机会。当中会运用到股票或资产的历史数据,也许5年或10年,从中测试炒家构思的策略,于历史上是否能赚钱,年回报多少,最大回撤多少,命中率是否够高等等对交易极其重要的数字。

量化可知道策略成效

为甚么会提到量化交易?因为笔者遇过不少投资失利的朋友求助,指投资组合亏损连连。了解之下,发现其所用的炒卖方法都很常见,例如黄金交叉买入死亡交叉卖出、PB低买入、派息高买入等等众所周知的策略。问题来了,其实这些方法并非每只资产都合用,甚至于某些股票上,情况完全相反,低派息上升,高派息时下跌。

举两个真人真事的例子。

例子1: 有学生指出,他过去几年一直都在采取一个策略 — 每月供入最低PB的本地地产股,但却长期坐艇。回溯测试结果显示,以此策略于地产股上,无论何时开始执行,包括1年、3年、5年或7年,都是亏损。

例子2: 另一学生过去2年都在电能实业(SEHK:6)上执行保历加通道策略,每次股价跌穿通道底便买入,到顶轴便平仓,结果同样是「满缸红」。回测发现,即使执行得再好,此策略同样不能获利。

以上例子只是冰山一角,普遍投资者常常以真金白银执行策略,却不理会策略是否真能获利,即使实盘亏损,也会认为是自律上、执行上的问题,甚至会抱怨运气不佳。

其实,稍以量化角度作测试,便不用再埋首执行一个不能获利的策略。否则,浪费时间又失去金钱,只会赔了夫人又折兵。